作者 | 塞尔达

国有大型银行,一直是A股防御板块中的主力军。

10月11日,当上证指数仍在3000点以下运行、年内跌幅接近20%时,6家国有大型银行中,有5家年内涨跌幅依然为正,只有一个例外——邮储银行,年内跌幅接近14%。

事实上,今年邮储银行股价的糟糕表现,有一半以上要归咎于节后这波行情,在三个交易日内跌幅最高达7.85%,创下年内股价新低4.11元,距离年内高点5.80元,已跌去29.14%。

节后大跌的主要原因,市场普遍认为是李嘉诚基金会减持邮储银行H股。

据港交所资料,9月29日,李嘉诚基金会通过场内交易减持邮储银行5万股H股,减持均价为4.71港元/股,套现23.55万港元。

然而,这仅仅是李嘉诚基金会在三季度减持量的冰山一角。

资料显示,减持完成后,李嘉诚基金会最新持股数为21.84亿股,据邮储银行今年中报,截至6月30日,李嘉诚、李泽钜父子通过李嘉诚基金会持有邮储银行约22.67亿H股。

也就是说,今年三季度,李嘉诚基金会已累计减持约8318.9万股邮储银行H股,按邮储银行H股在三季度的成交均价4.967港元计算,李嘉诚套现超过4亿港元。

值得注意的是,在李嘉诚基金会减持后次日,9月30日,曾任中国邮政集团总经理、邮储银行董事长的李国华,被开除党籍。

中央纪委国家监委的通报称,李国华构成严重职务违法并涉嫌受贿、滥用职权犯罪。

点击下方名片,关注金角财经,我们将为你剖析更多社会热点,拆解经济事件背后的逻辑。

前董事长被查

早在今年年初,李国华就已经出事。

2月18日,据中央纪委国家监委网站消息,中国联通原党组副书记、总经理李国华涉嫌严重违纪违法,目前正接受中央纪委国家监委纪律审查和监察调查。

李国华被查时已经从中国联通总经理任上退休了近两年,据财新报道,李国华被查主要是在邮政系统工作,特别是在邮储银行任董事长时候的问题。

李国华在1960年3月出生,早年在江西省邮电系统工作十数年,1998年邮政、电信分营时,李国华进入邮政系统;2005年7月,李国华出任国家邮政局副局长。

2006年11月,李国华担任邮政集团副总经理;2011年9月升任集团总经理;2012年1月起,李国华兼任邮储银行董事长、党委书记;2016年10月出任中国邮政党组书记,是全国政协第十二届委员会委员。

有知情人士向媒体透露,李国华担任邮储银行董事长期间,“工作方面没有太多作为,业务发展缓慢,员工离职率较高,流失了许多人才。”

此外,有传闻李国华的个人生活作风也存在一些问题,风评较差。

更有声音称,在2018年的巡视中,就发现了李国华有问题的一些线索,因此后来从中国邮政总经理的位置上调任中国联通,实际是降级调整,“李国华从邮政系统转入电信体系,不熟悉业务,可能就是过渡。当时市场就在传可能要查他。”

李国华被查一事,可谓今年邮储银行的转折点。

在被查前,邮储银行年初的开局还是可以的,股价从4.86元一路升至2月中的年内高位5.80元,在不到一个半月的时间内涨幅高达19.34%。

然而,自从2月18日李国华被查消息出来后,股价开始不断创新低,直至最近传出被李嘉诚抛弃,更进一步推低股价。

邮储银行年内跌幅接近30%

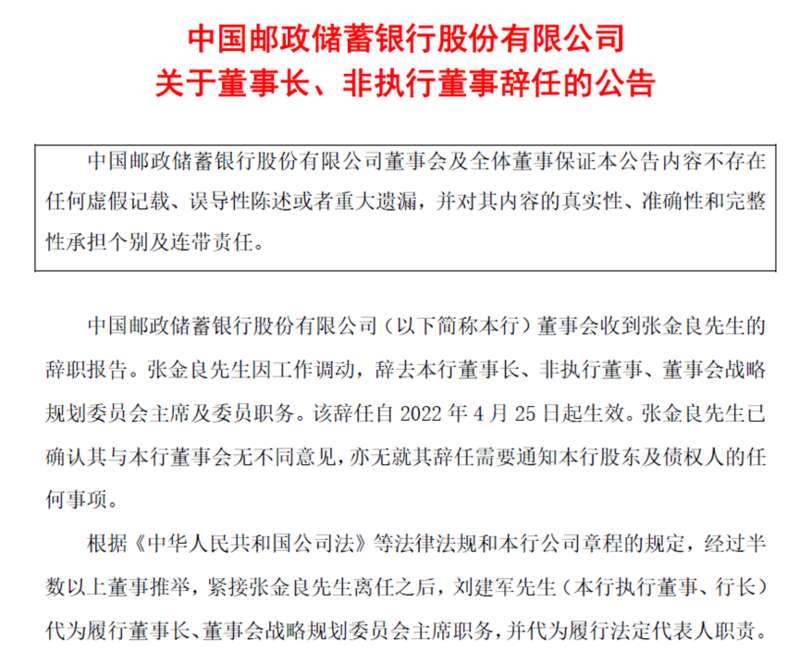

李国华被查两个月后,自2019年4月起就担任邮储银行董事长、任期刚满三年的张金良也火速辞去职务。

李国华被查后,张金良火速辞去董事长一职

公开信息显示,2018年8月至2022年4月, 张金良担任中国邮政集团董事、总经理,并自2019年4月起兼任邮储银行董事长。

张金良辞职后,邮储银行由刘建军担任代理董事长至今,邮储银行董事长空缺时间已近半年。

从近年国有大行董事长更换情况看,空缺期这么长并不常见。

中国银行现任行长刘连舸在2019年7月5日上任,其接替的前任行长陈四清于2019年4月28日离任,董事长空缺时间约两个月;

陈四清离任中国银行后,在同年5月上任工商银行董事长,一直担任至今,其接替的工行前董事长易会满,于当年1月份离任工行,董事长空缺时间约四个月;

建设银行现任董事长田国立,于2017年10月9日起任职至今,其接替的前董事长王洪章,于当年8月17日离任,董事长空缺时间约两个月;

农业银行董事长谷澍,于2021年2月9日起任职至今,其接替的前董事长周慕冰,于当年1月7日离任,董事长空缺时间仅一个月。

从目前情况看,邮储银行较长的董事长空缺期,不知道与今年以来金融反腐力度加大、前董事长被查、现任董事长火速辞职是否有关。

不错的中报

其实,邮储银行的业绩算不错了。

2022年上半年,邮储银行实现营业收入1734亿,在上市银行中排名第六;归母净利润471亿,同样排名第六,是排名第11的平安银行(220亿)的两倍以上。

成长性方面,今年上半年,邮储银行营收同比增长率为10.03%,增速位居十大行之首(本文指的“十大行”,即2022年上半年营业收入排名前10的银行),十大行同期中位数为5.32%;

归母净利润同比增速为14.88%,同样是十大行中增速最快,甚至是十大行增速中位数(5.88%)的两倍以上。

除了邮储银行外,十大行另外9家的营收增速都下滑至个位数,净息差的下跌是行业普遍面对的大难题。

从十大行情况看,2022年上半年净息差中位数为2.06%,比去年同期下跌了7BP。

邮储银行则由去年年中的2.37%下跌10BP至2.27%,尽管下跌幅度大于十大行中位数,其净息差水平仍然高居十大行第二。

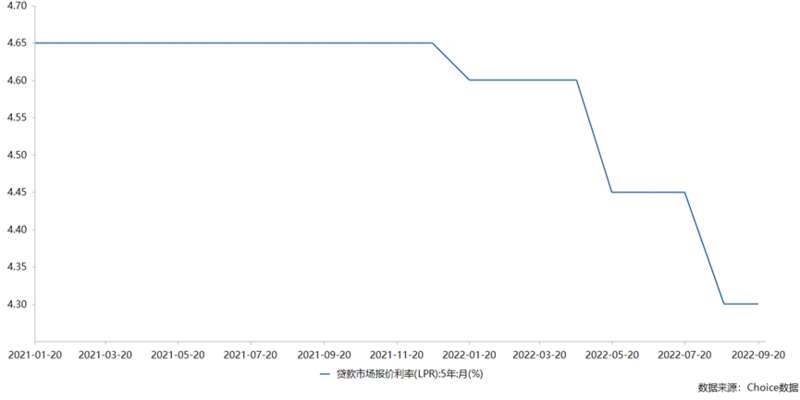

净息差的下跌,主要原因是利率下行,踏入2022年后,LPR利率多次下降。

利率下降,最直接的后果是银行同业间对优质企业资产的恶性竞争,有业内人士称,市场上甚至出现价格扭曲现象,即优质企业贷款利率低于存款利率,“票据市场出现一些违规套利”。

从邮储银行的贷款情况看,今年上半年所有贷款的收益率都比去年同期下跌,个人贷款收益率由5.41%下跌7BP至5.34%;

对公贷款收益率由4.01%下跌8BP至3.93%;

票据贴现收益率由2.73%下跌67BP至2.06%。

此外,邮储银行短期贷款收益率由4.52%下跌13BP至4.39%;

中长期贷款收益率由4.84%下跌10BP至4.74%。

邮储银行贷款收益率下跌

除了利率下降,影响净息差的还有资产结构情况。

过去,住房按揭贷款和信用卡贷款收益较高,但今年上半年,在房地产寒冬和消费意愿偏弱下,这两类产品明显放缓,大部分银行只能用收益相对较低的对公、票据、同业资产来补缺口。

邮储银行中报显示,今年年中,个人住房贷款为2.23万亿,年初为2.17万亿,微增2.77%,在个人贷款的占比由年初的57.75%下跌至56.41%;

信用卡透支为1745亿,年初为1748亿,微跌0.18%,在个人贷款的占比由年初的4.65%下跌至4.41%。

邮储银行个贷情况

值得注意的是,合法的高利贷“个人小额贷款”,是邮储银行个人业务的主要发力方向。

今年年中,邮储银行个人小额贷款为1.08万亿,年初为9150亿,半年时间大增17.82%,个人贷款占比由24.37%提高至27.29%。

在利率下行阶段,银行往往希望通过“做量”维持业绩增长,即所谓的“以量补价”。

但随后也出现一些隐忧,尤其是在房地产债务危机下,出现不良贷款率的提升。

涉房不良贷款增加80倍

今年上半年,十大行贷款总额同比增长率中位数为11.70%,存款同比增长率中位数为10.02%。

邮储银行的情况看,上半年贷款总额6.99万亿,去年同期为6.19万亿,增加了8000亿,增幅12.9%,增速高于十大行中位数;

存款总额12.12万亿,去年同期为10.91万亿,增加了1.3万亿,增幅11.08%,增速同样高过十大行中位数。

经济下行叠加房地产债务危机,银行贷款的增加可能会导致不良贷款的提高。

从邮储银行情况看,今年中报显示,不良贷款率为0.83%,与去年同期持平,但由于贷款量的增加,不良贷款金额由512亿增加至579亿。

如果单独看涉房部分,情况可能更令人担忧。

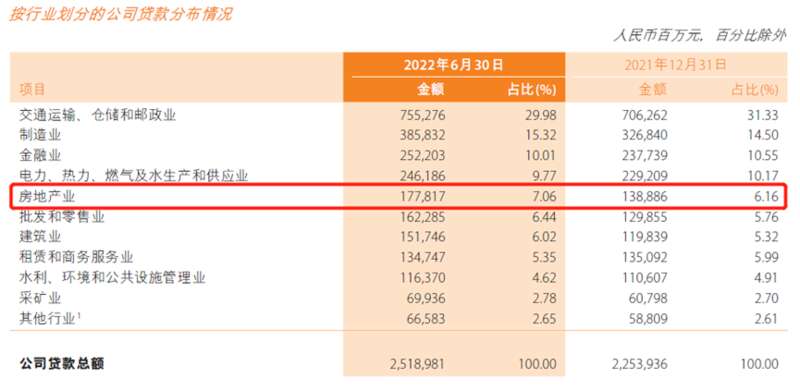

截至今年年中,邮储银行对公贷款中,涉房部分为1778亿,今年年初才1388亿,也就是说,在今年上半年房地产如此不景气的情况下,邮储银行房地产对公贷款仍然暴增28%。

此外,涉房部分在对公贷款的比例也由年初的6.16%上升至7.06%。

今年上半年,邮储银行涉房对公贷款暴增

根据新华社新华财经的相关统计,邮储银行房地产不良资产余额,从去年末的0.22亿元增长到今年中的17.93亿元,半年时间就增加了80倍。

房地产寒冬下,大量增加涉房贷款,有什么后果不难想象。

存款变保险?

净利息收入下降情况下,不少银行开始通过“财富管理”、“私人银行”等方法增收,常见的就是卖基金、卖保险。

但是今年股市行情差,基金卖不动,代销保险成为银行新的增长点。

今年上半年,邮储银行代理业务收入117.33亿,同比增加18.79亿,增长19.07%。

邮储银行表示,代理业务增幅较大主要是加快推荐财富管理升级,代销保险等业务收入实现快速增长。

邮储银行保险代销业务大幅增长

由此,邮储银行的非利息收入在今年上半年同比大增42%,而十大行中位数仅4.25%。

虽然这与其基数低有一定关系,邮储银行的非利息收入营收占比依然低于十大上市银行的中位数水平,但也从侧面印证邮储银行在代理业务的激进姿态。

邮储银行副行长张学文就曾表示,过去代销保险主要是系交型产品,2022年长期期交产品快速发展,代理保险净收入增幅达61%。

不过,银行喜欢代销保险产品特别是期交保险,是因为这类产品给的代销费用较高,但此类产品规则复杂、需要连续多年缴费,销售难度大、客户接受度低且很容易产生纠纷,甚至存在误导销售问题。

“大城市相对好些,有些小地方的客户缺乏基本的金融知识,本来去银行存款,却莫名其妙做了保单,钱短期内还取不出来,有过不少纠纷。”有业内人士对媒体表示。

事实上,代销保险业务增长较快的邮储银行,今年关于“存款变保险”的争议也不是没有过。

今年2月,有自媒体报道,有储户拿着70万去邮政银行存钱,在不留意的情况下,拿到的竟然是一份70万的保险合同——恒大福添利两全保险,一次缴纳保费70万元。

恒大保险负责人和邮政银行负责人给出的答复是:有瑕疵,但不是纯粹的误导,双方就此事还再进一步协商解决。

网传男子邮储银行存70万变保险

今年5月,有自媒体报道,在邮储银行“存1万元拿电动车”的活动中,储户高兴地把钱“存进去”、骑电动车回家的时,才发现原来所谓的存款产品,变成了购买相应保险。

该自媒体补充,上述保险产品并不是说一次性缴费就可以,而需要连续多年缴费,如果中途想要退保,那么就需要支付一定的赔偿金;而且这样的保险产品一般退保或者说想要拿回本金的时间都比较长,有些甚至需要10多年。

网传储户在邮储银行活动中误买保险

无论是董事长的被查、辞职、空缺,还是涉房不良资产和代销业务的激进暴增,邮储银行正在陷入一场方向不明的风暴之中。

而李嘉诚的突然抛售,无疑更是火上浇油,不过在邮储银行的最新回应中称,目前经营发展态势良好。